「产能过剩」的基建领域,到底谁在赚钱?

基建似乎是 Crypto 永恒的话题。

Infra 虽不如 DeFi 等应用直接和用户面对面,但在幕后却总能获得顶级机构的站台。从 Crypto Native 到 Old Money,以基建为扶手创业仿佛成为了一门「稳定」的生意。赛道稳定,模式可鉴,躺着收租,稳赚不赔。技术主义信徒和资源大鳄们似乎并不想染指高风险的 Mass Adoption,越来越多的高 FDV 项目如同工厂复制粘贴一般涌现。

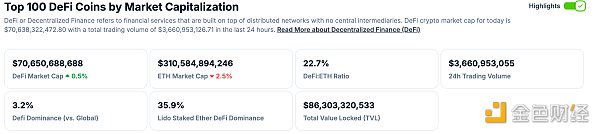

最终,投机者的百倍梦和项目的估值泡沫被市场无情刺破。VC 币一夜之间成为了人人喊打的过街老鼠,无尽的基建为行业带来了终极疑问:我们是否真的需要这么多基建?带着这一疑问,本文选取 Crypto 基建领域主流的项目作为代表对其经营情况进行分析,给予读者一个判断当前市场基建是否应该出清的视角。

BlockBeats 注:在 Crypto 市场中并没有明确的监管,所以项目方与传统的上市公司不同,没有义务完全披露自身具体的业绩情况。其中,项目方的收入来源不乏钱包转账、链下收入以及代币出售等方式。因此,本文将可以收集到的公开披露的链上数据为主要参考和评估依据。

预言机

预言机不仅可以应用在 Crypto 中为各种 dapps 提供报价,弥补链上和链下的信息差距,同时也会为传统金融产品如债券、信用违约掉期服务。同时,在监管合规尚未完全跟进的 Crypto 中,我们无法通过现有途径获得第三方审计后的完整营收情况,仅通过链上公开途径获得数据进行分析。

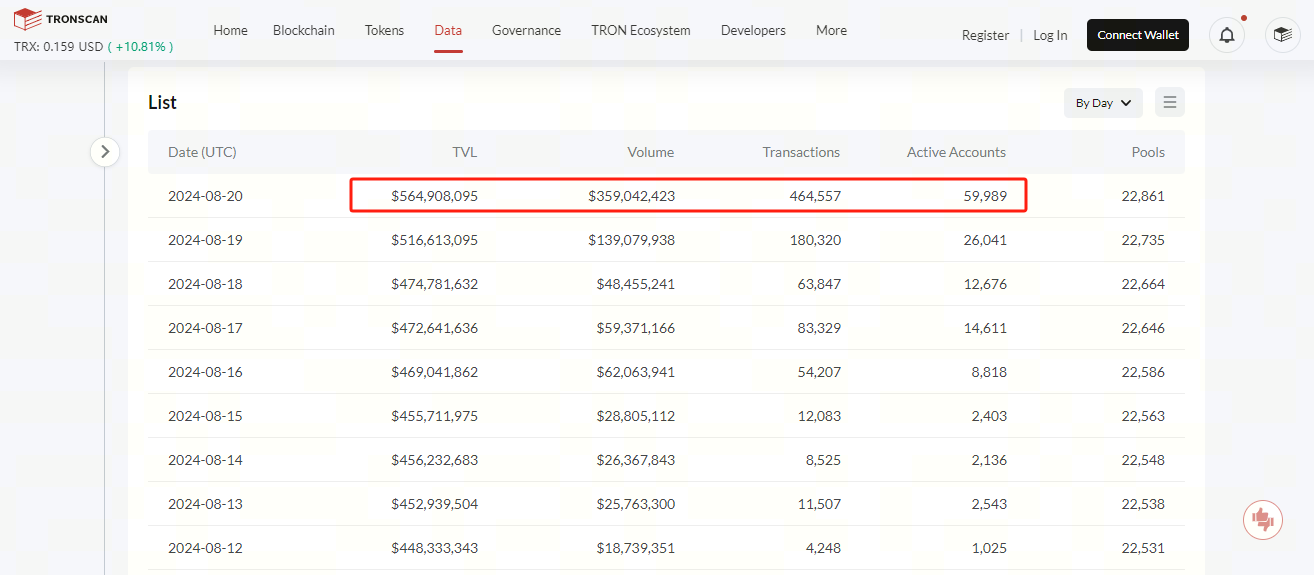

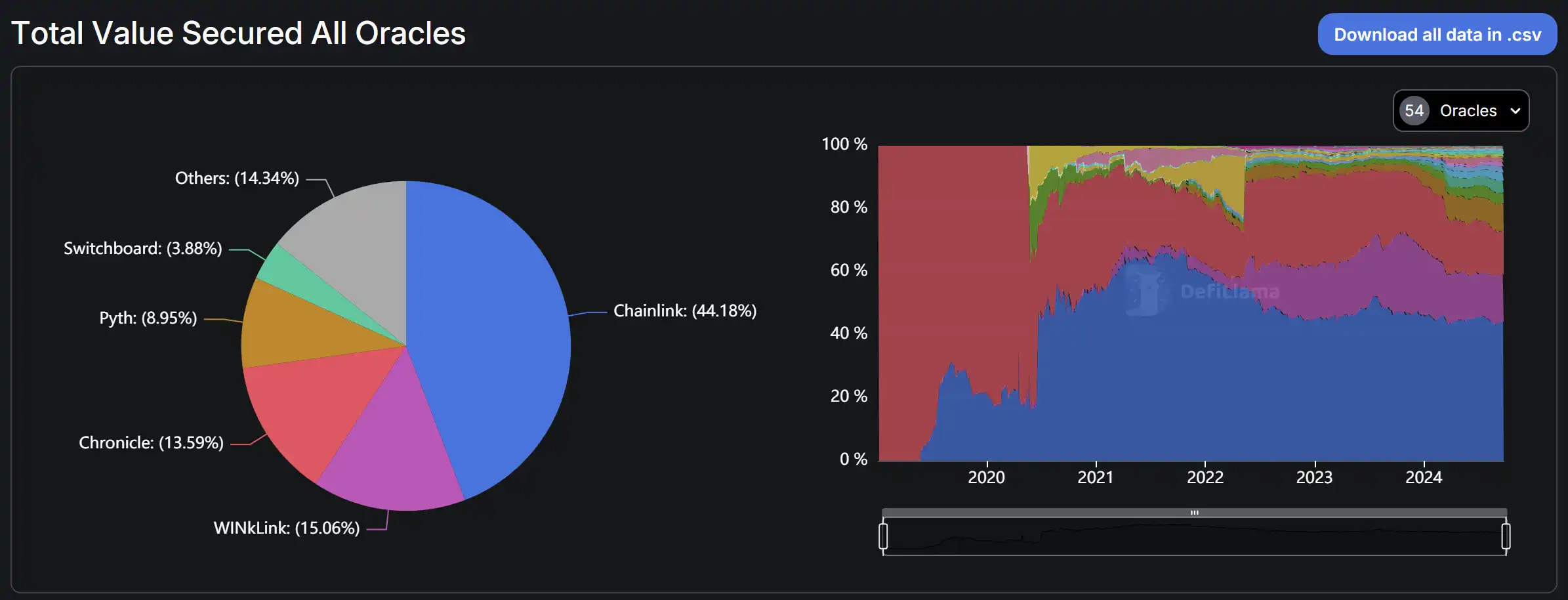

在预言机赛道中,通常使用 TVS(Total Value Secured)作为关键的衡量指标。根据 DefiLlama 数据,目前 Chanlink 依旧保持王者风范,在总 TVS 中占有 44% 的市场份额,具有垄断性。其余前 5 名协议的 TVS 市占率依次为 WINKlink( 15% )、Chronicle( 13.59% )、Pyth( 8.95% )、Swithboard( 3.88% )。然而其中的 WNLink 和 Chronicle 分别主要应用于波场生态以及 MakerDAO,都背靠各自的「大树」乘凉并不具有普遍的市场应用。所以在预言机领域选取了 Chainlink 以及 Pyth 作为分析对象。

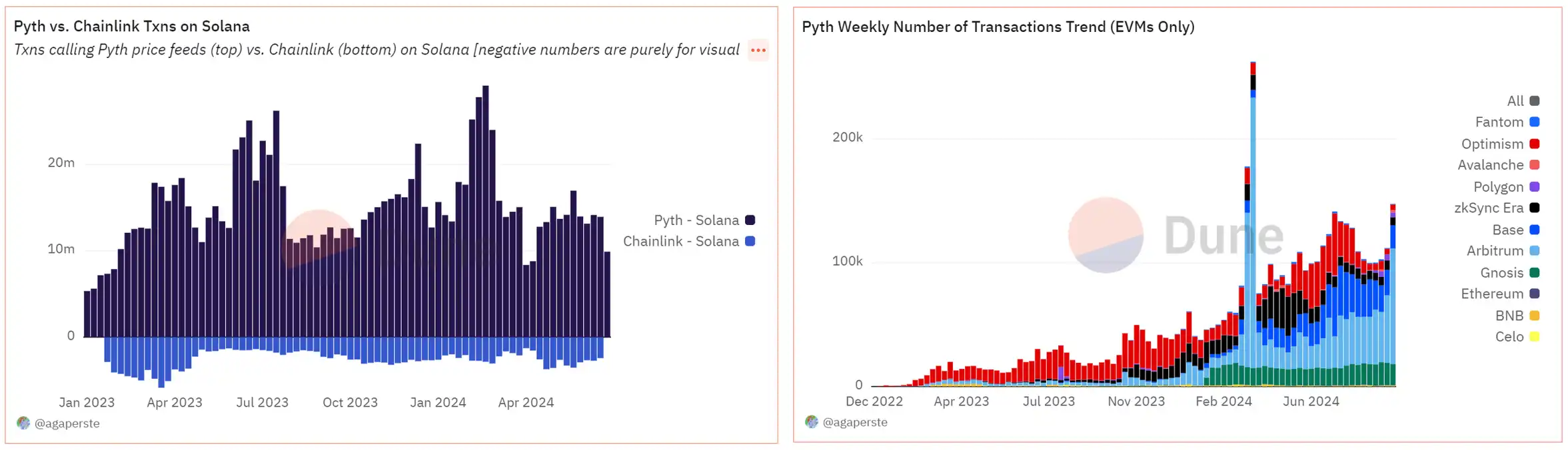

Pyth TVL(TVS) 分布,数据来源:DefiLlama

市场上并无公开资料可以查询 Pyth 的收入和费用,因此我们从运营数据「管中窥豹」来推断 Pyth 整体情况是否良好。和龙头 Chainlink 相比,「黑马」Pyth 在 Solana 上 Price Feeds 的业务规模具有绝对优势。以周为单位,Chainlink 在 Solana 上喂价的交易数量远远少于 Pyth,周均交易数量不及 100 万笔。Pyth 则基本维持在 100 万笔之上,占 solana 总喂价交易量的 85% 。Solana 作为 Pyth 的「快乐老家」成为其后方大本营也是理所应当。考虑到 EVM 链的业务规模,Pyth 处于稳步增长期中,其处理的周均交易数量突破 100 K 后逐渐稳定并以 Arbitrum、Fantom、Optimism 等公链为主。

Chainlink 处理周交易笔数(Solana VS EVM),数据来源:Dune

在预言机赛道逐渐沦为 Crypto 中红海市场的大背景下,无论是从成本端还是从生态端,Pyth 需要向用户解决「WHY YOU」的问题,才能抢夺出更多的 EVM 份额。

从代币投资的角度来看,$PYTH 的价值捕获和$LINK 类似,可以通过质押进行社区投票治理。除质押功能外,用户无法分享到 Pyth 发展的红利。同时,$PYTH 的总数为 100 亿枚,现阶段流通量仅为 36% 。在经历 5 月份的大额解锁并叠加市场行情遇冷后,$PYTH 的价格一蹶不振。从最高的 1.2 附近一路丝滑下跌至近期的 0.3 附近。

Pyth 的基本面虽然势头正盛,但对于其代币的投资者而言,需要了解这些生意是否和自己手上的代币有关。

LayerZero

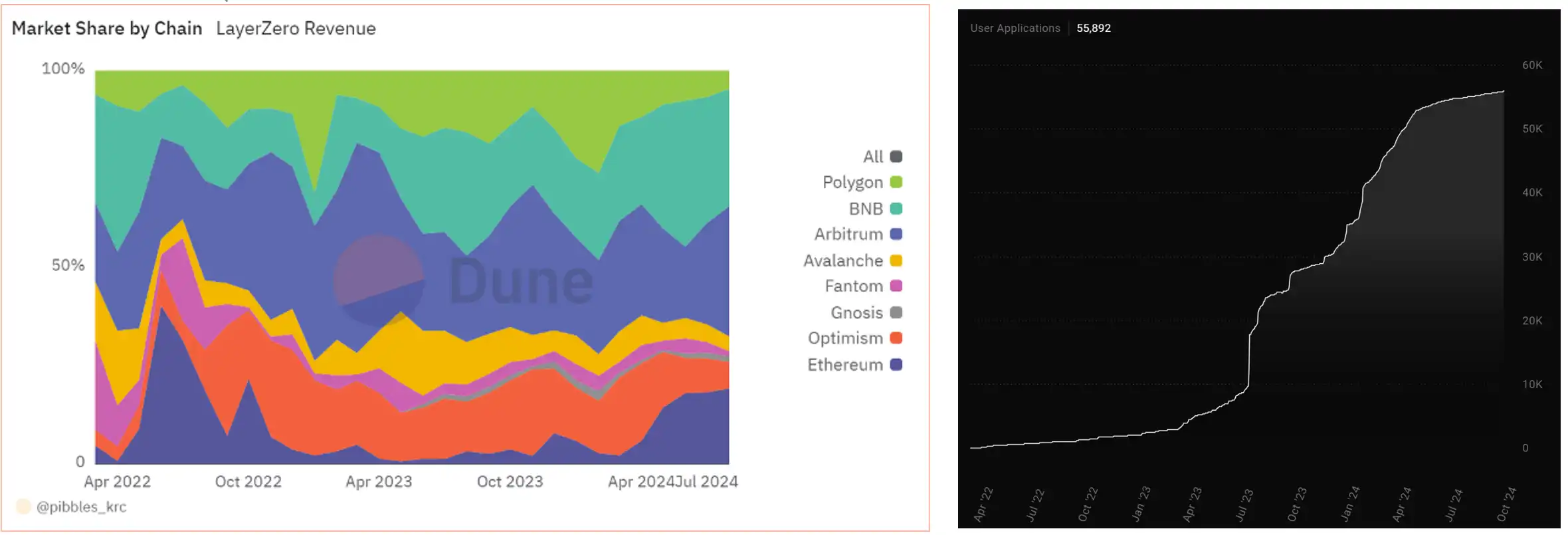

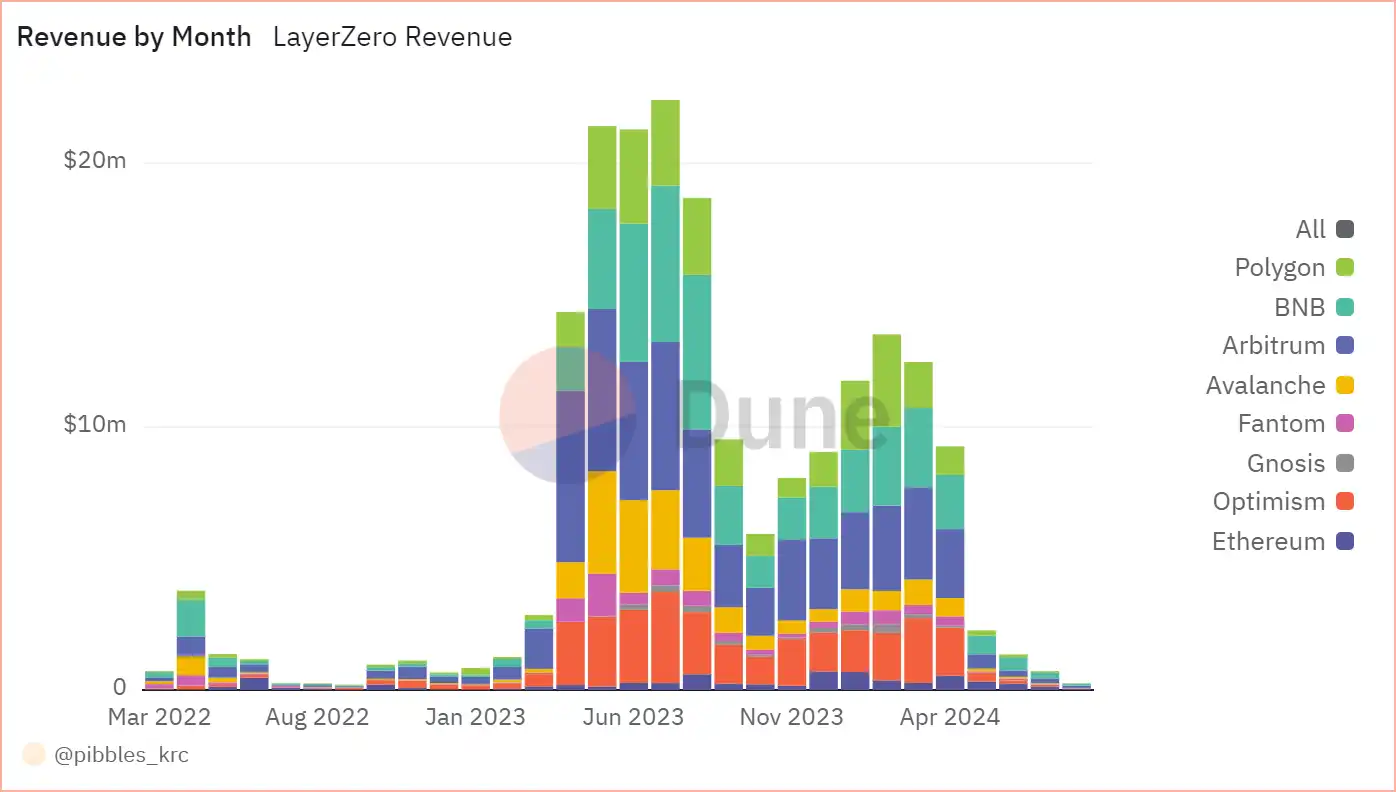

LayerZero 作为全链通信的底层协议,目前最主要的应用场景为代币资产的转移,同时还有 NFT、跨链治理等操作用例。LayerZero 的收入来源主要来自于跨链信息费:当用户将自己的代币资产从源链转移至目标链时,LayerZero 协议会以币本位的形式从源链收取费用。在最近一个季度(2024 Q3),LayerZero 最主要的收入来源为 Arbitrum、BNB Chain 和 Ethereum。同时在今年 Q2,由于 GAS 降低,Arbitrum 和 Optimism 网络的跨链交易占比明显增加。作为跨链赛道的头部协议,在今年其集成的 dapps 也成功突破了 5 万 大关。

左图:LayerZero 收入来源占比情况;右图:LayerZero 累计集成应用数量,数据来源:Dune、LayerZero 官网

根据 Dune 数据显示, 2024 年的三个季度 LayerZero 的收入分别为: 3768.79 万美元, 1286.26 万美元 和 97.27 万美元 (截止 8.31 日)。可以明显地看到,LayerZero 的协议收入和在步入 Q2 后开始大幅减少并一蹶不振。一方面,由于 LayerZero 官方于 6 月进行代币发放,并在此之前采取了反女巫措施,清洗掉了许多数据粉饰;另一方面,整体市场环境在 5 月份走熊,各个主要公链代币的大幅下跌导致其收入雪上加霜。

Stargate 交易费用和流通市值对比图,数据来源:Tokenterminal

相较于$ACX,Stargate 的原生代币$STG 在代币经济学方面采取了 ve 模型的设计,具有更强的价值捕获能力。代币的持有者通过质押$STG 获得 veSTG,对 Stargate 的费用标准、流动性池调整等事项进行投票,参与社区治理。同时,随着质押 STG 代币时间的延长,用户可以获得额外的 veSTG 奖励从而增加在社区治理的权重,正向的飞轮得以加速展开。另一方面,用户可以将$STG 提供给平台增加流动性,也可以通过挖矿获得$STG 奖励。整体而言,$STG 的市值相对稳定。

活跃存储提供商统计,数据来源:Filecoin 官网

在代币的价值捕获层面,其代币$FIL 不仅作为 Filecoin 网络中的 GAS,也可以用于「矿工」提供存储服务的代币激励,并且「矿工」在提供存储服务时需要质押$FIL 代币以确保网络的安全性和服务质量。Filecoin 整体的代币经济学设计呈现出螺旋飞升的模式。

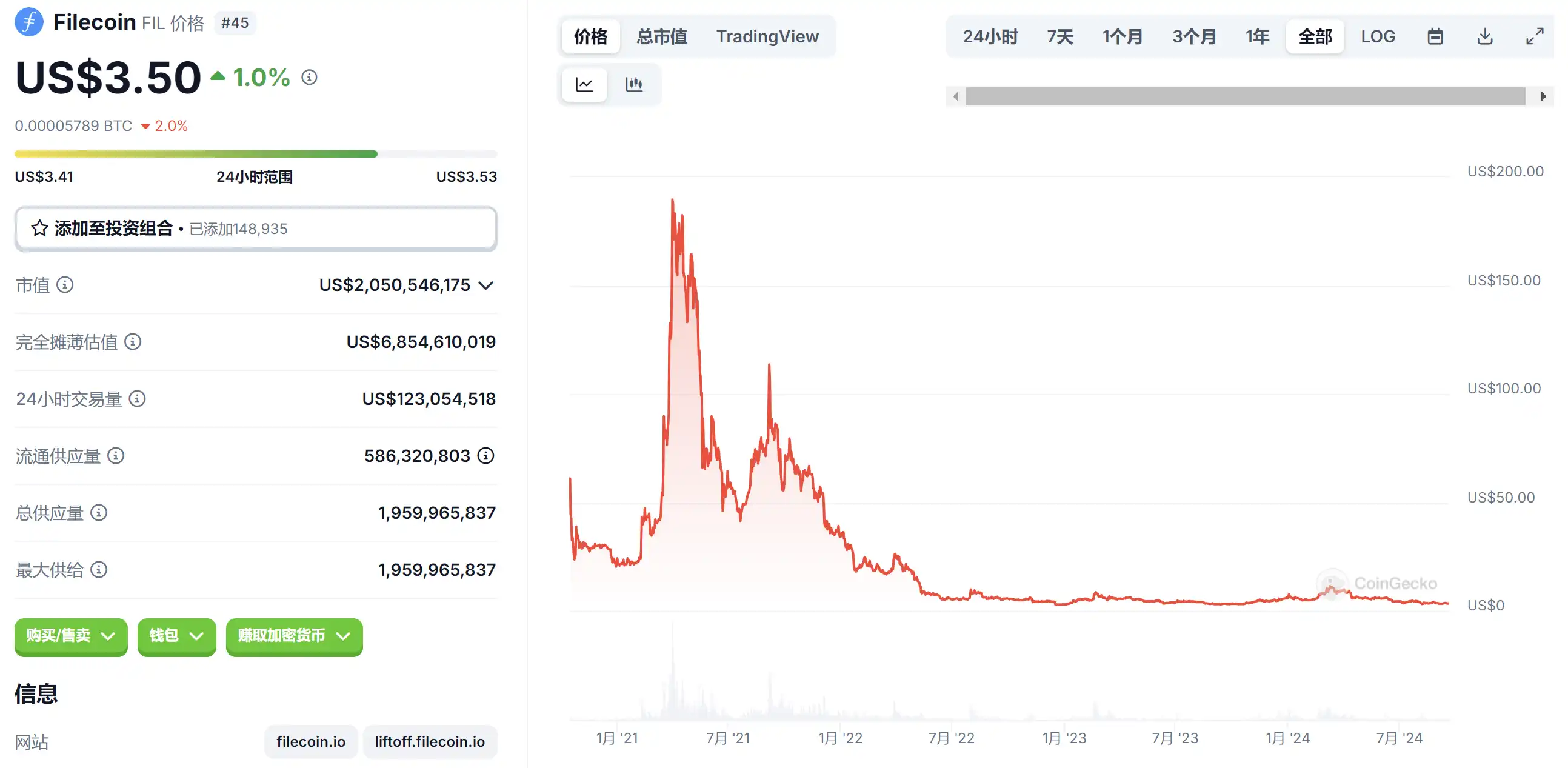

Filecoin 在上一轮牛市的价格十分夸张,在顶峰时期$FIL 的币价达到 200 美金一枚,其 FDV 更是达到夸张的 3800 亿。造成价格飙升的原因一方面在于$FIL 的解锁量较少,另一方面,由于矿工奖励为$FIL 币本位,当币价拉升时会吸引矿工入场,矿工购买更多的$FIL 用于质押。得益于代币经济学的设计,最终导致了$FIL 价格的飙升。

然而,在今年比特币 ETF 通过市场迎来小牛后,$FIL 的币价并没有迎来像上一轮牛市的暴涨,截止笔者完稿$FIL 近一年的币价涨幅仅为 4.6% ,反观同赛道的 Arweave 其原生代币$AR 的价格在一年内涨幅高达 313% 。

https://ar-fees.arweave.dev/

当我们重新审视 Arweave 的「一次付费,永久存储」的商业模式时,这样的叙事从基本面逻辑来讲并不是一个 sexy story。首先,Arweave 的本质类似「时光胶囊」,其定位针对于小而美的项目。对于大型企业在不具有吸引力,大型企业需要存储的数据通常为私密信息并非公开信息;另一方面,从成本角度而言,企业的很多数据并不需要花费这么昂贵的存储费用进行永久存储,采取 Filecoin 的存储方案更加划算。所以在基本面上,Arweave 很难吸引大型客户,这也是为什么其数据上传规模维持在 4 T 的原因。

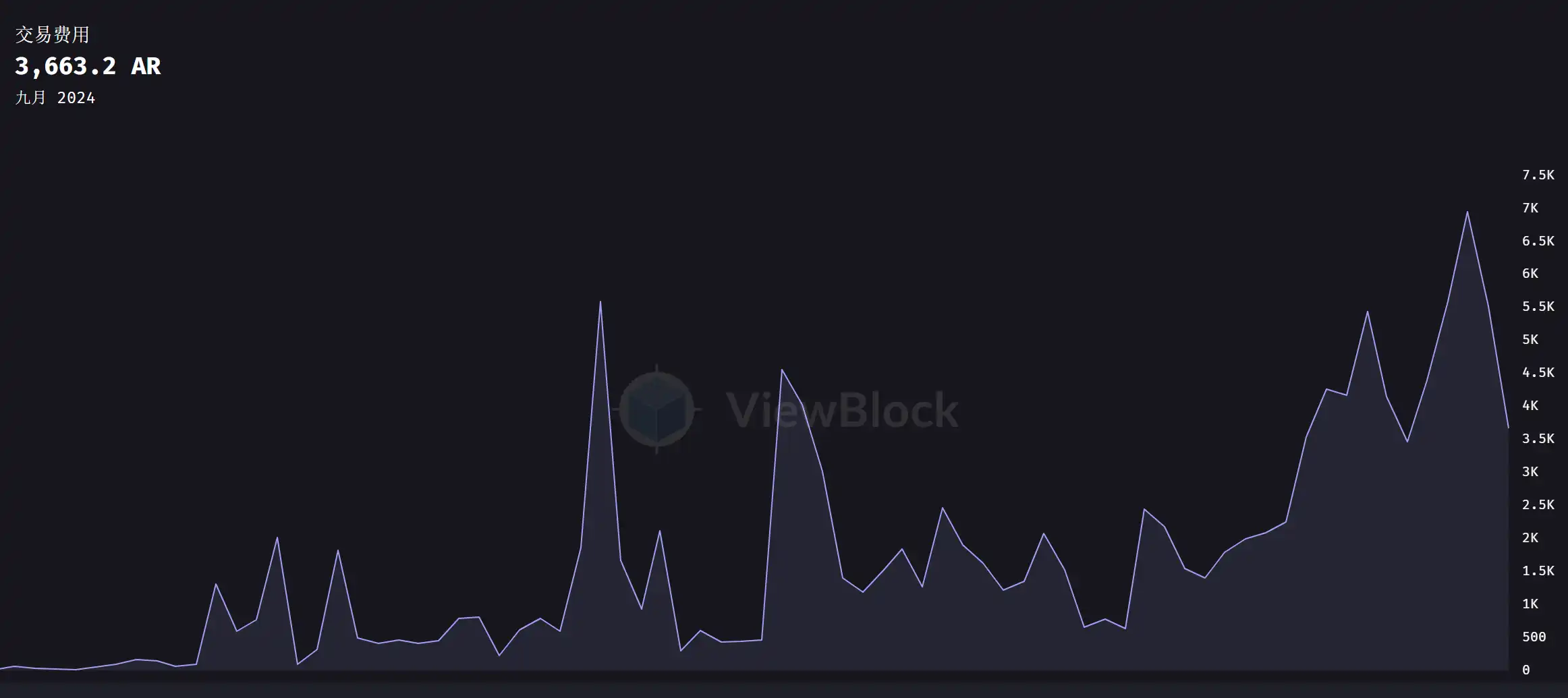

虽然 Arweave 比起 Filecoin 受众有限、产品天花板相对较低,但是微观数据来看,若以币本位计价 Arweave 的交易费用仅略低于上一轮牛市。2021 年 9 月交易费用为 4468 $AR,价值约为 $ 223400 (50*$ 4468);2024 年 8 月的交易费用为 6685 $AR, 价值约为 $ 167125 (25*$ 6685)。

Celestia

Celestia 的原生代币为$TIA,Celestia 可以支持开发者开发新的公链并使用$TIA 支付 GAS,用户也可以质押$TIA 获得奖励。由于$TIA 的空投大热,在其上线之初造福效应明显,最高可达$ 20/TIA。在市场行情遇冷后,$TIA 价格也逐渐回归正常水平。

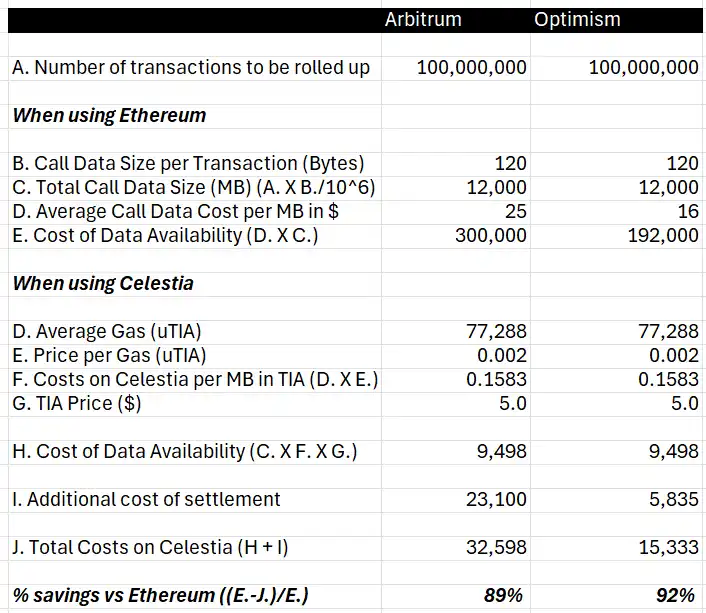

Celestia 的用户画像主要集中在 Rollup 中。市场上的 L2s 使用以太坊进行数据可用性和交易的结算会导致高昂的成本,而采用 Celestia 后会使成本产生「质」的变化。以 Arbitrum 和 Optimism 为例,如果选择 Celestia 而非以太坊,那么每 1 亿笔交易将分别会引致$ 32, 598 和 $ 15, 333 的 DA 成本,使总成本分别降低 89% 和 92% 。

L2s

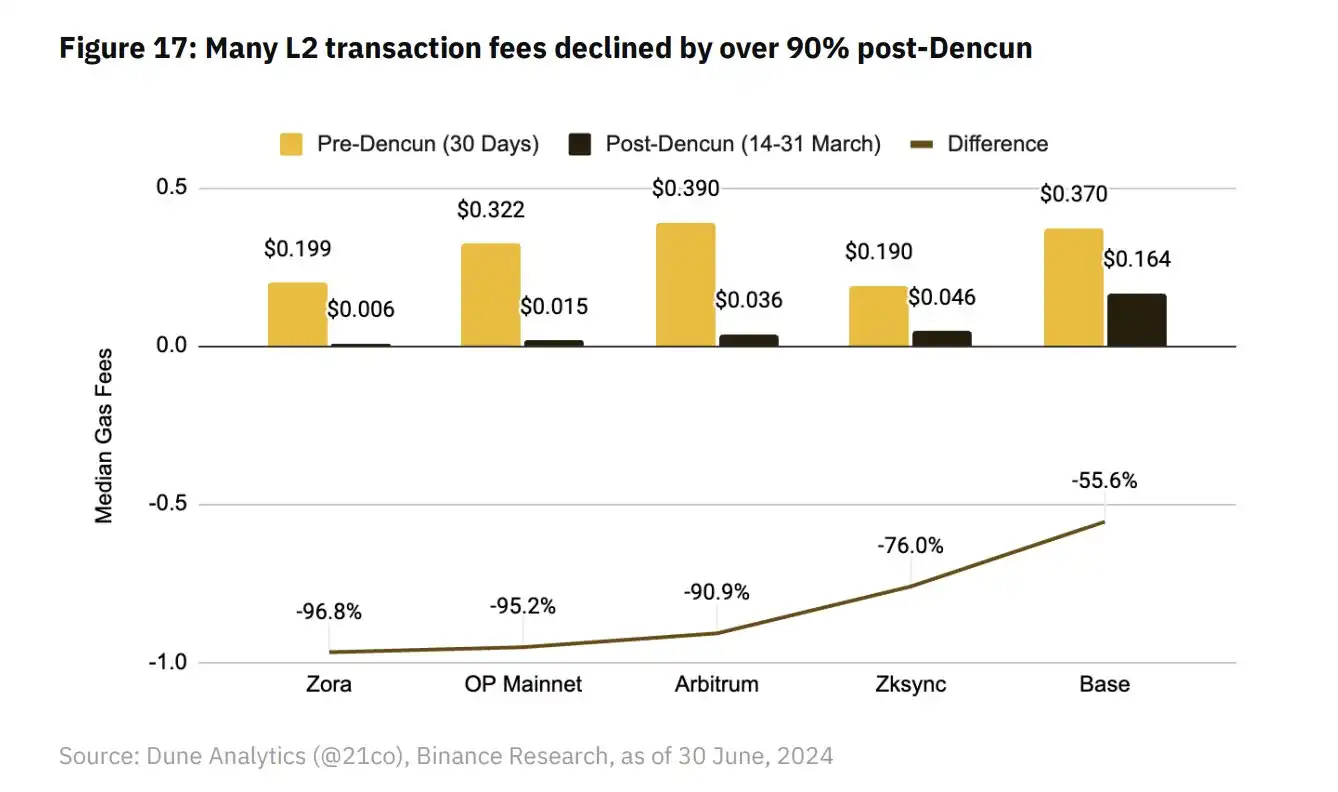

作为本轮基建的主旋律,L2 相比于动辄疯狂烧钱的 L1,已经实现了「躺赚」。在 OP STACK 的技术支持下,L2 的开发成本已经显著降低,真正的实现了「一键发链」。通常 L2 的成本由排序器、DA、开发等几部分构成,在经历坎昆升级之后,L2 的 GAS 普遍减少了 50% -90% 不等。市场在享用 L2 低 GAS 的优势的同时,也逐渐发现了 L2 的缺点,我们真的需要这么多 L2 吗?秉着这一疑问,我们根据技术原理和市值进行划分,选取了 OP 系的 Arbitrum、Optimism、Base 以及 ZK 系的 Starknet、zkSync 进行分析。

Starknet

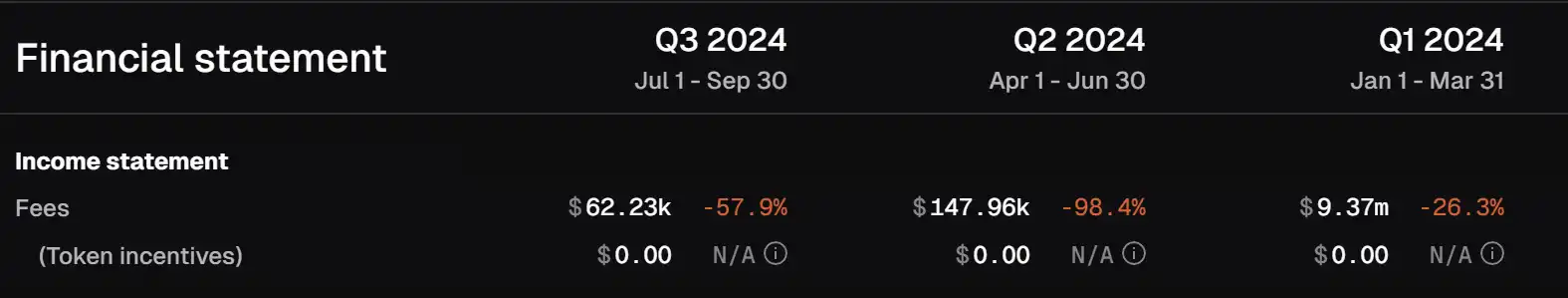

作为 ZK 技术的太子,Starknet 一直备受追捧,但是其基本面表现差强人意。自步入 2024 年以来,Starknet 的收入和其币价一样只有下跌没有反弹。其中, 2024 Q2 的下滑程度最为严重,与 Q1 937 万美元相比仅有 14.79 万美元的交易费用产生。

Q2 除了市场环境萧条带来的负面影响外,EIP-4844 和坎昆升级也是又一个重要因素。虽然坎昆升级带给使用 Blob 的 L2s 极低的 DA 成本,不过祸兮福之所倚,同时带来的也是网络交易费用的下降。自坎昆升级后,Starknet 的链上交易费用便一蹶不振。从下图可以直观的看出,Starknet 的收入自 Q1 后便一蹶不振。

总结

对于当前估值庞大的基建项目而言,维持天价 FDV 更多依赖于其叙事的想象空间。然而,基建项目夸张的估值与其实际经营状况不符的现状,不仅会让市场陷入上一轮牛市「繁华未尽」的泡沫之中,这样人人都想躺赚收租的思维模式也为 Crypto 带来了公地悲剧的隐患。