Vitalik推文解读:以太坊L1与L2经济模型的博弈

作者:陈剑 来源:X,@jason_chen998

以太坊第一总书记Vitalik又为市场未来发展指明了方向。其实这条推文还是非常有趣的,里面包含的可探讨的信息量非常大,包括对以太坊L1和L2经济模型和资产定价模型的探讨。

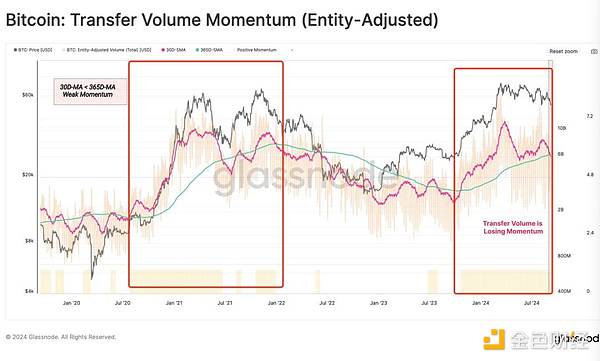

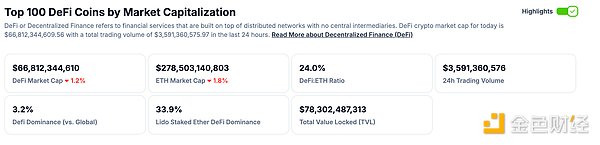

首先起因在于 @loi_luu 提出了一个所有人都痛批以太坊的问题:“L2分走了以太坊的交易量,但是却没有给以太坊支付足够多的费用”。在4844升级后L2给以太坊支付的就是存在Blob里的DA费用,尽管L2更便宜了但相比之前以太坊的收入急剧下滑,我和Loi都在想能否像L3之于L2那样缴纳固定比例的Gas费作为税收,比如你要在Arbtrium上发一条Layer3,每一笔的交易收入都要有10%固定给Arbtrium。

Vitalik的回复是目前L1在协议层面没办法确切的衡量L2上执行的费用实际是多少,同理其实L2如Arbtrium也没办法确切衡量其L3的费用,来自Arbtrium的 @stonecoldpat0 也回复说确实如此,部分协议的智能合约可以实现自动收费,但没办法全部做到,所以所谓的10%的税收也只是一个君子协定,还是要由L3信守承诺。

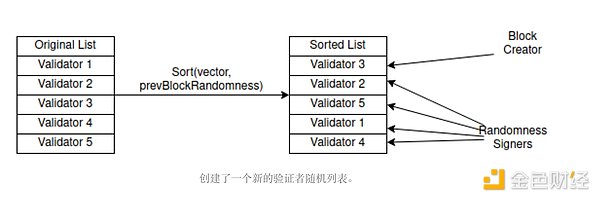

所以Vitalik觉得由以太坊在协议层面进行更改强制要求L2为每一笔费用交税实现起来太难了,他觉得可以做一个中立的跨所有Layer2的证明聚合层,由这一层负责所有L2向L1汇款的工作。

如果Vitalik的这项提议成立的话,以太坊则会在原本的DA安全费外又多向L2们收取一笔可观的交易税,不论L2们同不同意,至少这对于以太坊的经济模型又是一次强大的提振,强烈建议Vitalik总书记亲自指挥亲自部署,尽快落实!

另外这样看的话也许Eigenlayer或者以 @puffer_finance 为代表的Based Rollup更适合去做这个连接L1和Layer2税收中间层的工作?

除此以外Vitalik提到了一个有趣的资产价格博弈模型哈伯格税,提到的原因即上文中说到的如果试图强制征税就会导致人们有很多种方法如可以降低资产价格来逃税,所以Vitalik提到了他认为很有价值的一个理论模型哈伯格税,不过这个也依然不适用于上文中探讨的L2与L1税收的问题,只是Vitalik为了给亲儿子ENS带货顺带提的,他说他多次建议ENS采用哈伯格税模型。

哈伯格税很有意思,它是由上世纪的一位经济学家阿诺德·哈伯格所提出的一种自由市场博弈模型,希望通过基于资产所有者自主报价来征税的方式,在实现税收最大化的同时提升资产的流动性,什么意思呢?举个例子。

比如现在你有一套房子市场的公允价值1个亿,那政府按照2%的税收就能收你200万,这时候如果你觉得交税太多了,那你可以通过各种方式将房子的价格报低,并且一直不出售,从而少交税,从而形成了资产垄断降低了市场流动性的同时又没有缴纳足够税,哈伯格则认为每个人对自己的资产有定价权是合理的,但既然你报价了则必须要接受别人的购买,哈伯格税的核心理念是每个人都必须要对自己持有的资产进行报价,并且按照你的报价交税,如果别人接受了你的报价则你必须要卖给他。

在哈伯格税的模型中就会形成一个资产持有者、购买者、报价、税收的博弈模型,比如你有一套房子,你觉得它值1个亿,那你就按照这个价格上报并交税,如果你为了少交税报价1千万,则有人出1千万买你房子的时候你必须要接受强制把它卖掉,看似你少交税了但是你却承担了贱卖资产的损失,如果你觉得这套房子虽然市场价1亿,但是你祖祖辈辈住在这里不愿意搬,你为了不被卖掉则报10个亿也没问题,但你则需要按10个亿交税,如果你觉得多出来的税值得避免被人买走的极端价格也可以。

总之就是作为资产持有者你会非常小心谨慎的考虑自身情况去给资产定价,将整个社会经济的博弈颗粒度细化到具体的人身上,这样保证每一个资产的价格都是临界在最有效流通的区间,并且税收也可以达到合理的最大化。

哈伯格税在现实世界中必然是行不通的,但是在区块链中则完全不会有任何问题,这就是一个智能合约自动执行的工作而已,比如 @orb_land 就是一个典型的案例,也被Vitalik点赞过,你可以在上面购买专家的时间,每一份时间就是一个NFT,但是你在购买的时候必须要设定一个卖出的价格,否则无法完成购买,然后系统会按照你设定的价格收税,比如你买到了马斯克的一份时间,你必须要设定一个可以忍痛接受税费,但又不至于赚少了的溢价,所以Vitalik也一直在敦促ENS升级为哈伯格税,如果随着房产等上链等RWA终极美好愿景未来实现了,哈伯格税还是有望彻底落实的。